来源:雪球App,作者: 投基学堂,(https://xueqiu.com/2635775032/264865934)

最近基民和我交流,他说:债券基金都买城投债的,不靠谱。我不如买银行理财呢!

一下震碎了我的三观!

今天就写文章和大家分享下,债基、固收、银行理财到底有什么区别!

人类的天性都是厌恶波动,喜欢固定收益,比如投入100万,每年希望实现有个8万的收益,也就是8%的固定收益回报。

所以我们看到这次万亿中植系暴雷,洗劫了很多中产以上的家庭或者有钱人,网上调侃说:汪峰离婚是不是中植系暴雷亏了上亿有关,不知真假!中植系旗下的恒天财富、新湖财富、大唐财富、高晟财富四大财富公司,中融信托的投资人几乎都是这类型的,据说投入最多的投资人投入了几十亿的资金。顺便说下,中植系暴雷的主要是非标信托和定融产品,很多都是和房地产项目挂钩,甚至是资金池,底层并不是标准化的债券。

大家都喜欢买固收类理财产品,首先我们要明白主要是三类资产有固定收益:

第一类:货币,获得的是货币利息,银行存款就是这类收益;

第二类:债券,获得的是债券利息,债券基金、保险公司、银行理财大量的资金都会投向债券获得固定的债券利息收益。

第三类:房产物业出租,获得固定的租金收益,比如海外比较知名的橡树收益型房地产基金获得的固定收益就是来自房租收益。

排除已经暴雷滚滚的非标信托和定融产品,债基、固收、银行理财的固定收益部分主要是来自于货币利息和债券利息。

在2018年资管新规之前,很多银行理财产品都是保本保息的,后来转净值化了,底层资产的构成主要是债券、现金和银行存款、非标。

根据银登披露的2023Q2数据,银行理财整体在债券类资产上的配置大约占比为60%,现金和存款23%以上,剩下的配置在非标债权类资产(比如信托贷款)和权益资产(占比为3.3%)。

而说到文章前面提到的城投债,很多人可能不知道2023二季度,银行理财所配置的债券类资产中,城投债占比42%,也就是大部分的城投债实际上就是银行在买。

所以我们看到为什么国家会允许非标信托暴雷,但是不会允许标准化城投债大规模暴雷,而是发行新的债券进行债务置换,非标信托暴雷亏的只是那些有钱人的钱,但是如果城投债大规模暴雷会直接威胁到整个银行系统和政府信用,一旦银行系统出问题那就是等于大规模的金融危机,大家可以回想下历史上的2008年金融危机,不管是股票、债券、房产,几乎是全部资产都在跌,后果是非常可怕的。

再回到债基、固收、银行理财到底有什么区别?只要是正规的固收类基金或者固收类银行理财产品,其实他们的底层资产有很多都是一样的,收益主要来源于货币利息和债券利息。

关于固收类产品,安全等级最高的是银行存款、和储蓄分红险,其次就是债券类固收产品。

比如香港的储蓄分红险是保本的,长期年化复利收益能达到百分之六七左右。前面的文章《延迟退休要来了!我们该怎么办?》有和大家分享。

而债券类固收产品,以债券基金为例子分为公募债券基金和私募债券基金,公募债券基金年化收益大概在3%-5%之间,如果要想获得更高的收益回报则要选择私募债券基金。

比如之前分享的文章《年化14.5%,最大回撤-1.96%的基金!》讲的就是一只私募债券基金。

需要说明的是,很多人觉得债券价格下跌,债券基金肯定会下跌,这个论调是错误的,因为债券基金有固定的债券利息收益,而且是每年都有,所以要看债券价格下跌的幅度,只有债券价格下跌的幅度超过债券利息的固定收益部分的时候,债券基金才会出现负收益。

最后做个总结:

1、债券基金是属于固收类基金;

2、固收产品可以是债券类产品,也可以是现金类产品,也可以是信托类产品;

3、银行理财则更加的广泛,可以是债券类产品,也可以是现金类产品,或者两者的复合产品,也可以是信托类产品,因为银行也在卖信托,这两年也有不少暴雷的负面新闻,甚至可以是持仓了股票的权益类产品。

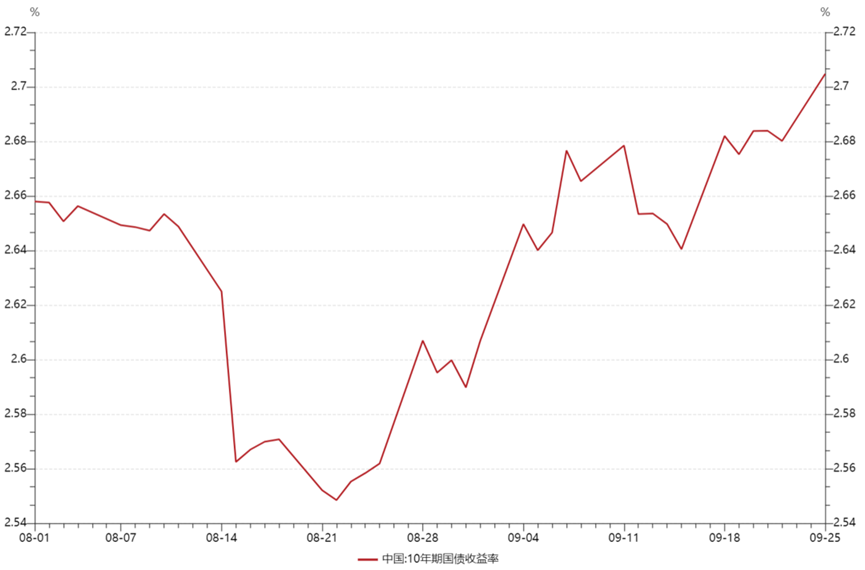

有小伙伴私信小编,近来持基的体验颇有些“震感频频”。一边是仍在3100点附近来回震荡、磨人心态,权益尚未走出预想中的行情;另一边是政策组合拳密集落地,十年期国债收益率整体有所上行,持有的也出现了一定程度的波动。

一般而言,市场和债券价格呈反比关系。市场水平上涨,债券价格下跌,反之亦然。8月底以来十年期国债收益率上行,受此影响债基出现调整。

(数据来源:Wind,截至2023-9-25)

市场震荡,“闲钱”应该何处去?很多产品在“资管新规”后已经失去刚性兑付的托底,在存款利率告别“3”时代之后,债基似乎是一个不错的选择。但面对着阶段性起伏的净值,不少投资者仍然心存疑虑。

后市怎么看?从家庭长期财富管理的角度出发,当下债基为什么仍然值得长期持有?接着看,小编带你好好捋一捋。

理由一:债券属于生息资产,有望带来长期持续向上的回报。

债券类基金主投债券,而债券可以生息,所以在长期有望获得持续向上的较好回报。

比如说,我们买入一只两年期的债券,票面金额100元,票面利率是3%,每年付息一次,那么在接下来的两年中,每年可以获得的利息都是3元,最后还能收回100元的本金。

除非债券发生了违约,则持有至到期能获得的现金流是固定的,所以债券投资又被称为“固定收益投资”。

正是由于票息的存在,投资债券在长期就有望获得持续向上的较好回报:

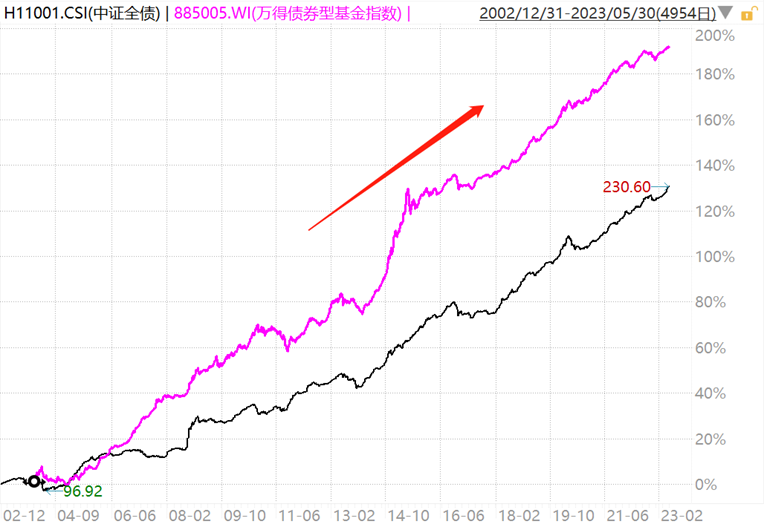

从2004年至今,代表债券整体表现的中证全债指数屡创新高,实现了4.5%的年化收益率。

而代表公募整体走势的万得债券型基金指数更是跑出了明显的超额收益,年化收益率可达5.8%,对于偏稳健的长期投资资金的确具备较好吸引力。

(来源:Wind,统计区间2002-12-31至2023-5-30,指数历史不预示未来表现,不代表基金产品表现)

理由二:收益率相对稳定,可以作为投资中的“压舱石”。

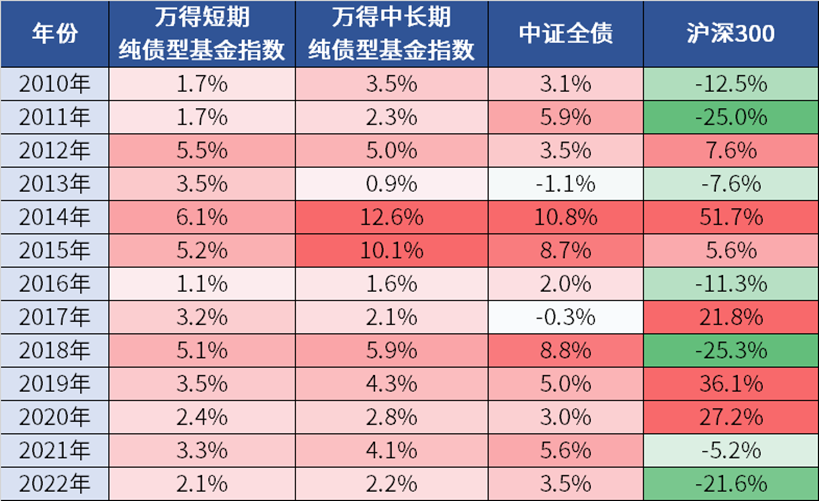

如果我们去观察过去十来年,纯债基金整体vs债市vs股市的年度收益率便会发现:

(来源:wind,统计区间:2010-1-1至2022-12-31)

①相较于股市的大起大落,债市的表现长期来看是比较平稳的;

②即便是债市表现不佳的年度,代表纯债型基金走势的万得相应指数也从未出现过年度级别的亏损。

究其原因,一方面,专业的债券基金经理会观察市场流动性、分析宏观数据和政策,对未来利率走势进行研判,尽量做好波段高抛低吸;另一方面,这也跟债基“固定收益”的特质不无关系。

受到债市波动的影响,债基净值在短期的确可能出现回撤甚至亏钱,但随着持有债券的逐步到期兑付,只要没有出现“暴雷”的情况,由于市场波动造成的短期净值下跌也有望得以恢复。

举个非常简易的例子:

小挖买入了一张1年期票面金额100元,票面利率3%的债券,买入时的市场价格是100元。

但由于市场利率上行,这只债券的市场价格一路从100元跌到99.5元、再跌到99元,小挖此时就出现了浮亏。

但一旦债券到期,发行人只要没有出现违约,小挖就可以拿回100元本金和3元利息,一举收复失地而且还实现了盈利。

当然,如果短债基金单日跌幅接近一个点甚至以上,或者一段时间连续回撤达到2-3%,那么就说明基金可能“踩雷”了或者管理出现了问题,需要仔细查看基金季报等公开资料、与理财经理及时沟通了解基金的运作情况,考虑抽身进行基金转换。

理由三:债基持有的时间越长,便越有望收获时间的馈赠。

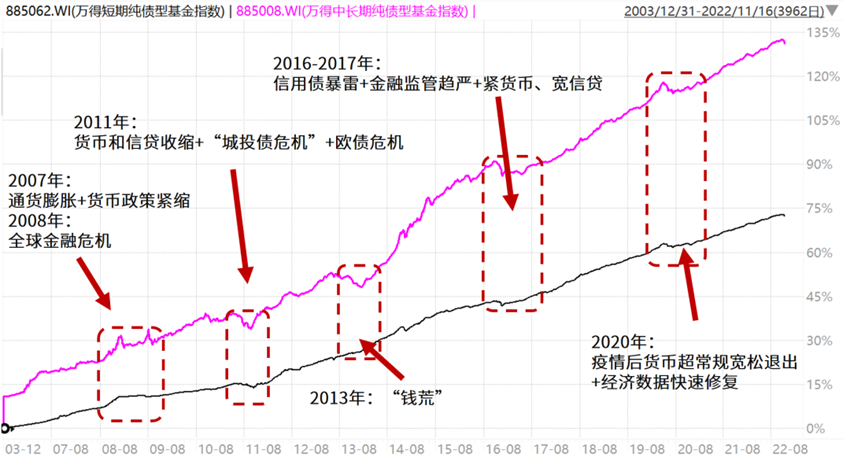

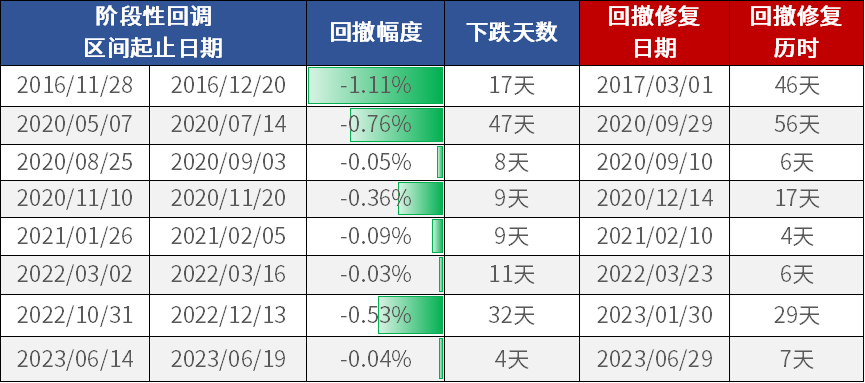

在过去20年间,债券市场也曾经历多轮牛熊周期,但每一次的阶段性调整都被时间熨平,债基整体的表现是“熊短牛长”,一步一个脚印继续攀升。

(来源:Wind;指数过往业绩走势不代表未来表现,不代表投资建议。)

尽管市场的调整不可避免,但以万得短期纯债型基金指数为例,往往在市场震荡之后,会有相应的长时间连涨上升期,净值将会较快“填坑”并且续创新高。

(数据来源:Wind;截至2023/9/25;指数过往业绩走势不代表未来表现,不代表投资建议。)

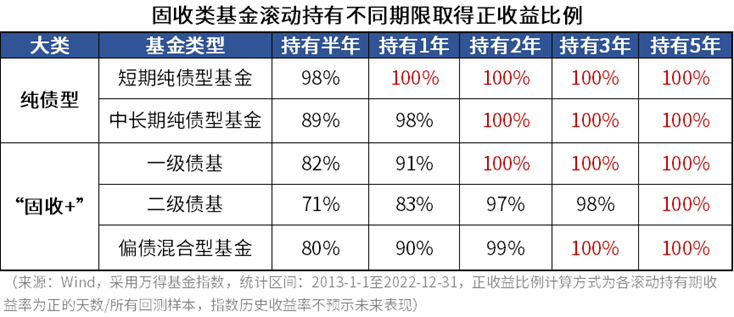

如下图所示,纯债基持有超过1年、“固收+”产品持有超过2年,便有很大概率取得正收益,如果把持有时间拉长至5年,取得正收益的比例可达100%。

理由四:资产配置是投资唯一免费的午餐,而债券类资产是其中重要一环。

诺贝尔经济学奖获得者哈里·马科维茨曾经说过,资产配置多元化是投资的唯一免费午餐。

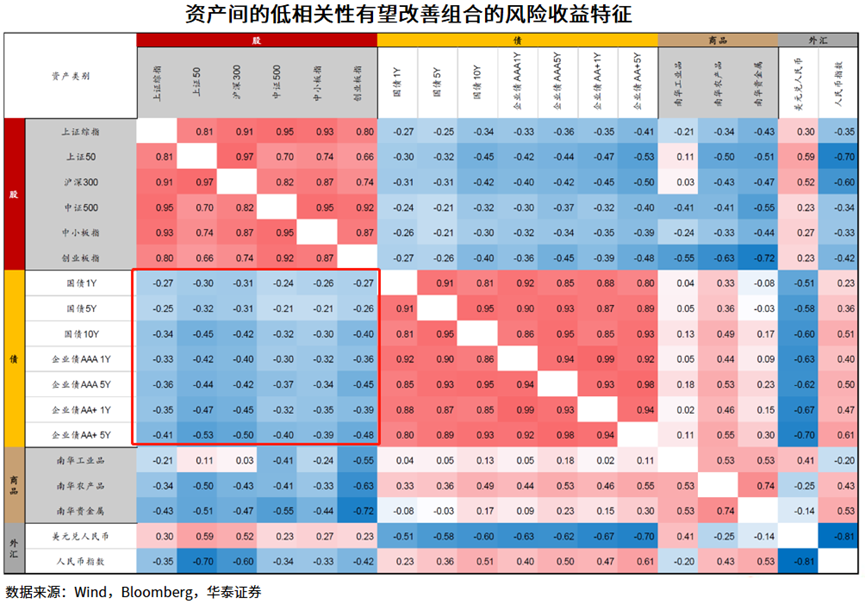

因为资产配置可以利用资产间不完全相关(可理解为即不同涨同跌)的特征,来获得更好的“预期回报-预期风险”组合,帮助投资者在能承受的风险范围内,尽可能实现收益的最大化。

如上图所示,股票类指数与各类债券的价格存在明显的负相关性,如果将股债按比例进行配置,就能够极大地减小波动,平滑收益率曲线,最终还能取得不错的收益。

在《聪明的投资者》一书中,格雷厄姆给出了一个简单有效的资产配置公式:50-50策略,即股和债仓位各50%,其中股票的仓位可以根据市场情况在25-75%之间进行调整,这一策略的有效性也得到了较好印证。

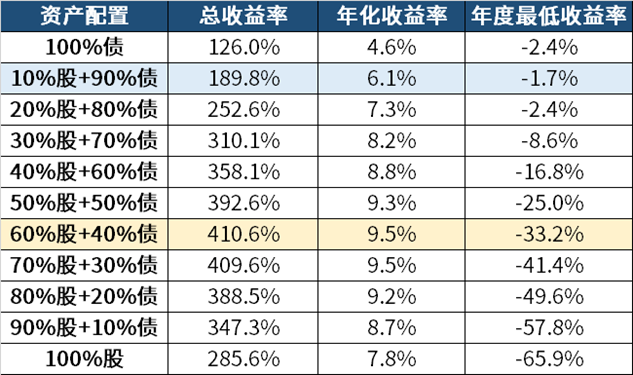

小编对不同比例的股债仓位组合(按年度再平衡)进行回测发现:“60%股+40%债”在取得最高年化收益率的同时,年度亏损风险也更为可控;“10%股+90%债”取得了最低的全年亏损。

(来源:Wind,回测期限2004.12.31-2022.12.31。本次回测以指数代表股票类资产、中证全债指数代表债券类资产,2004年12月31日起投,每年末进行动态再平衡。指数历史业绩不预示未来表现。)

当然,上述的比例全部是基于历史数据回测的结果,在实操中还是需要结合自身的目标收益率和风险承受能力来设定并进行动态调整,逐步找到最适合自己的股债仓位占比。

回到当下的市场,本次债市调整主要源于资金面的阶段性趋紧,政策加码带来风险偏好抬升,以及对地产、经济回暖的期待。从市场利率-政策利率偏离看,目前1Y存单已逼近MLF,1Y国债在OMO+40BP,10Y国债在MLF+18BP,利率调整已经较为充分。

结合本轮调整的幅度和接下来的市场预期,债市持续性走熊的概率并不大,无需过于担忧。展望四季度,目前债市安全边际较足,政策冲击基本消退,经过前期的震荡后,市场情绪已经消化较为充分,现已进入较好的配置窗口。

在债市逻辑尚未出现反转的情况下,投资者朋友可以放宽心,以长期视角持有优质的债券基金,感受资产配置的魅力。毕竟对于债券类基金而言,时间真的是熨平波动的良药。

(文章来源:)