中国居民理财报告,投资者配置权益类资产占比超八成 近六成中年人都配置过重疾险等保险产品,中国居民理财报告,权益类资产占比超八成 中年人配置重疾险等保险产品

近日,银保监会表示,将充分发挥保险资金长期投资的优势,引导保险机构将更多资金配置于权益类资产。证监会也重点强调“促进居民储蓄向投资转化,继续大力发展权益类公募基金”。未来十年,配置金融资产才或将是最好的财富积累方式,我们将迈入一个全民财富管理的新时代。

中国证券投资基金业协会数据显示,截至2021年末,权益类基金总规模为8.63万亿元,已经逼近9万亿大关,这一数据是2019年初规模3.95倍,在公募基金中规模占比达到33.77%,同期也上升了17个百分点。 在我国经济长期向好、居民财富持续增长的背景下,伴随财富管理理念的持续推广,权益类基金迎来爆发式增长。

在此背景下,理财魔方推出《居民理财行为洞察报告》。作为国内最早深耕于智能理财领域的金融科技企业,理财魔方致力于为更广泛的中小投资者提供普惠的财富管理服务。自2014年成立之初,理财魔方就以“创造更公平的理财世界”为愿景,以人工智能和大数据技术为依托,将科技与金融深度融合,深受行业权威机构认可,理财魔方注册用户超百万,累计公募基金销售规模超过300亿元。理财魔方《居民理财行为洞察报告》调研用户是较为精准的金融产品投资人群,这为我们此次调研分析提供了较为丰富有效的样本数据。

近三成愿意拿出一半收入配置权益类资产

随着投资者对理财的认识不断成熟,“你不理财,财不理你”的理念深入这代人的心。与此同时,中国金融市场的发展使理财渠道和品种变得丰富,投资者能接触到更多金融产品。此外,随着理财经验的积累以及经历多轮市场“牛熊更替”,投资者对自身的风险承受能力、投资目标等理财偏好也有更多考量。

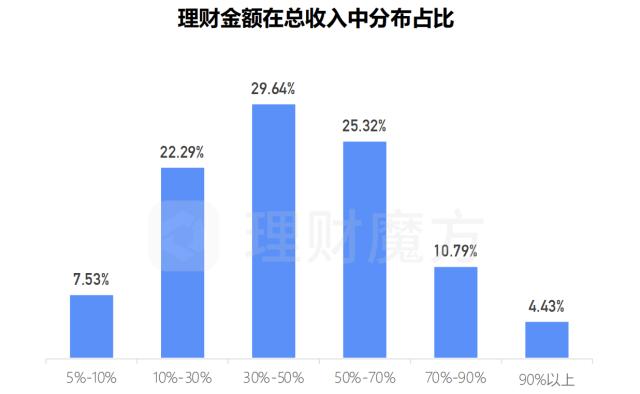

从金融产品配置投入金额占据总收入比重来看,理财魔方调查数据显示,近30%的受访者愿意拿出总收入的30%-50%去购买股票和混合基金等权益类资产,占比最集中,25.32%的受访者愿意拿出总收入的50%~70%用于理财投资,超20%的受访者愿意拿出10%~30%的资金去投资各类金融产品。

权益类资产在投资者大类资产配置中增加超六成

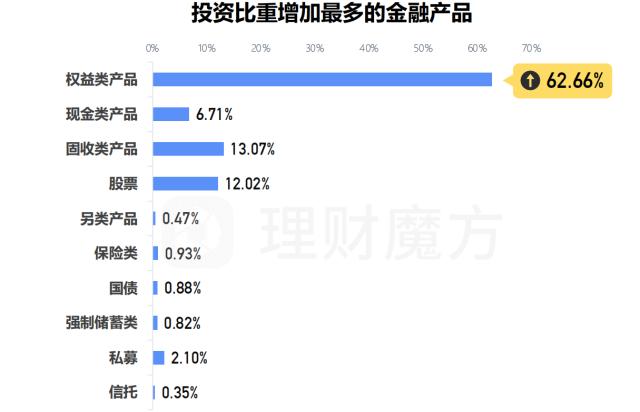

近20年以来,我国居民资产配置长期集中于房地产和银行存款,资本市场参与程度非常有限。当前宏观环境正从房地产周期切换至资本市场周期,资本市场发展红利衍生了财富升值效应,配置金融资产是大势所趋,居民财富正快速向资本市场转移。据基金业协会数据,截至2021年11月末,我国境内公募基金机构管理资产25.32万亿元,较前年同期增长78%,公募基金业务规模迎来爆发式增长,其中股票型、混合型基金是主体。从增加金融产品配置比重来看,理财魔方调查发现,权益类产品配置增加超六成。同时我国居民可支配收入逐年增长,我国新一代年轻人的投资观念正在发生转变。在供给和需求两端的调整下,权益类资产在居民大类资产配置中的比例不断提升。

投资者配置权益类资产占比超八成,近六成中年人都配置过重疾险等保险产品

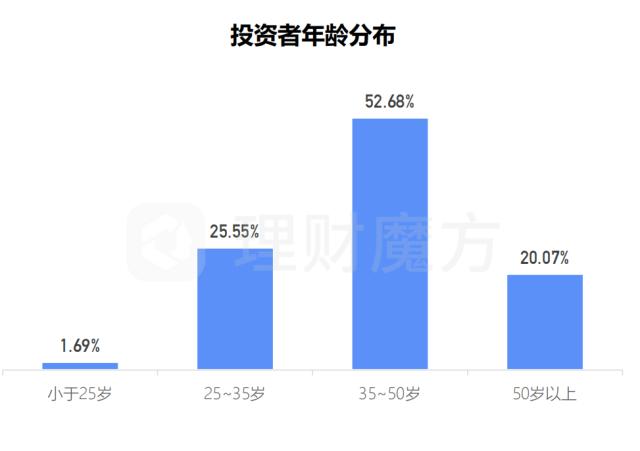

从投资者理财年龄分布和金融产品配置来看,理财魔方调查数据显示,25岁以下的投资 者占比为1.69%,他们最喜欢购买余额宝等货币基金,现金类产品配置占比超九成;投资者的年龄在25~35岁的占比为25.55%,金融产品配置较为均匀分布;投资者年龄分布35~50岁之间的比例超过50%,占比最为集中,这年龄段人群配置保险类产品远超于其他各年龄段人群,近六成人群都配置过重疾险、医疗险等保险类产品;50岁以上的投资者占比为20.7%,他们在固收理财、股票、国债、私募、信托等金融产品配置占比均超其他年龄段投资者。总体来看,25岁~50岁以上的投资者配置权益类产品最多,均超八成。

从金融资产配置角度也可看出,投资者正逐渐降低银行理财配置,把更多的钱转向基金、 股票、债券等权益类投资,博取更高收益,未来这一趋势还将继续加强。

理财魔方坚定投资者立场,以追求投资者个体收益为目标,彻底改变了传统基金管理和代销机构因追求佣金收益、规模增长而与投资者利益目标不一致的根本问题,让饱受诟病的“基金赚钱基民不赚钱“的顽疾得以解决,让广大中等收入群体能公平享受国家发展红利,实现共同富裕。另一方面,理财魔方独创的3C投顾综合解决方案能够赋能传统金融机构快速构建专业投顾的服务能力,在激活机构存量用户的同时提升财富管理业务的信息化水平。

3C投顾让用户利益和平台利益合二为一,大大提升了投资者在公募基金市场的综合投资体验,服务和专业的双重加持也为公募基金赢得新的市场增量,有力推动了公募基金市场的结构优化和效率提升,为优化公募基金投资环境、以及基金投顾业务的开展提供了良好的市场优势和业务基础。