商业贷款又称个人住房贷款。购房人在买房的时候只需要缴纳符合规定的首付款(首套房首付两成或三成;二套房首付三成、五成或七成;不同城市规定不同),余款可以办理贷款,以每月还贷的形式分期向银行支付本金和利息。那么,商业贷款买房,贷款的条件、年限、所需资料、流程是怎样呢?要注意哪些问题?

商业贷款买房条件、材料、流程和注意事项

一、商业贷款条件及年限

贷款条件

1、年龄在18—65岁的自然人。

2、有所购买住房全款30%以上的资金作为首付款(首付比例多少按照首套二套的标准来执行,这里以首套房首付30%的比例来计算)。

3、有稳定工作,能够提供经工作单位盖章的收入证明及银行近半年的流水(月进账大于月供2倍)。

4、信用良好,符合商业贷款审核标准。

贷款年限

1、男性贷款年限=65岁—实际年龄(且不超过30年)。

2、女性贷款年限=60岁—实际年龄(且不超过30年)。

3、夫妻双方的贷款年限则取其中贷款时间较长的那一方的贷款年限(且不超过30年)。

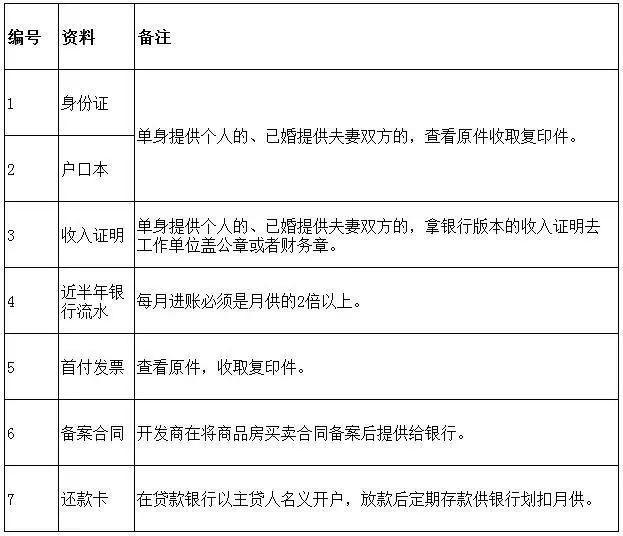

二、贷款所需资料

共性资料

材料

补充资料

1、已婚提供资料

结婚证:查看原件收取复印件。

2、离异提供资料

离婚证、离婚协议或法院判决书:查看原件收取复印件。

3、还款能力不足,添加共同还款人,需提供的资料

共同还款人的身份证、户口本、结婚证明、收入证明和半年的银行流水。

三、商业贷款的流程

1、在贷款买房前,查询自己的信用记录。信用记录不良者,银行通常拒贷。

2、交首付款,并签订《商品房买卖合同》。

3、提供相关资料,去到银行签订《贷款合同》,并在贷款银行开通账户,用于还款。

4、资料齐全后,银行审核《贷款合同》,确定贷款额度,并发放贷款。

5、放款后,银行短信通知划款人,还款人定期将房贷存入该银行的还款卡中。

四、银行签约注意事项

1、购房者不要求的情况下,银行默认等额本息

贷款人如果不作要求,银行会默认选择等额本息,因为等额本息偿还的利息较多。

等额本金指每月等额偿还本金,贷款利息随本金减少逐月递减直至结清贷款。

优点:相对于等额本息利息有所减少

缺点:早期的还款数额较高,刚开始时还款压力较大。

适合人群:手上有积蓄、收入高且还款压力不大的人群比较合适。

等额本息是指贷款期限内每月以相等的金额偿还贷款本息,直至结清贷款。

优点:每月的还款额固定,可以有计划地控制家庭收入的支出,也便于每个家庭根据自己的收入情况,确定还贷能力。

缺点:支出利息较多,还款初期利息占每月供款的大部分,随本金逐渐返还供款中本金比重增加。

适合人群:一般为青年人,特别是刚开始工作的年轻人也适合选用这种方法,以避免初期太大的供款压力。

2、办理贷款绑定信用卡或者理财产品

有些银行在签定贷款的时候自行要求购房者办理该行信用卡或者理财产品,购房者可以拒绝办理的。

3、前期宣传的优惠利率办不下来

有些银行为了增加自己银行的信贷业务,会在前期大力宣传其他银行没有的优惠利率,到了后期房款的时候才通知购房者折扣办理不下来,这个时候很多购房者因为耗时太长也会接受。

4、选择银行的时候可以听取销售员意见

一般银行贷款合同签定之后放款时间较长,快则一个月,慢则半年甚至一年。所以在选择贷款银行的时候可以适当听取销售员意见,因为他们会让较多的购房者签定跟自己公司合作较好的银行,这些银行往往在有额度的时候会优先放款。

5、银行签定的都是浮动利率

目前银行签定的都是浮动利率,也就是签约之后按照放款时银行执行的利率放款,如果后期银行利率发生变化,会在每年的1月1日按照当时新的利率重新计算月供。

在房地产市场中,商业贷款是购买商业地产或进行商业投资的重要融资手段。然而,对于许多有意向申请商业贷款的借款人来说,了解商业贷款的最高年龄限制是至关重要的。本文将详细介绍商业贷款的年龄限制,帮助您更好地规划财务和投资策略。

商业贷款的年龄限制通常由银行或金融机构根据其风险管理政策和监管要求设定。一般而言,商业贷款的最高年龄限制在65岁至70岁之间。这意味着借款人在贷款到期时不应超过这一年龄。然而,这一限制并非固定不变,不同的银行和贷款产品可能会有所不同。

以下是一些常见的商业贷款年龄限制情况:

值得注意的是,即使达到了最高年龄限制,借款人仍有可能通过提供额外的担保或抵押物,或者证明其有稳定的收入来源来延长贷款期限。此外,一些银行可能会对特定行业或高净值客户提供更为灵活的年龄限制政策。

在申请商业贷款时,借款人应详细了解各家银行的具体要求,并准备好相关的财务和商业计划文件。这不仅有助于提高贷款申请的成功率,还能确保在贷款期限内能够按时偿还贷款,避免不必要的财务风险。

总之,商业贷款的最高年龄限制是一个重要的考虑因素,但并非不可逾越的障碍。通过合理的规划和准备,借款人仍有机会获得所需的商业贷款,实现其投资和商业目标。

“今天你被‘归集’了吗?”这句话,最近成为胡天和他的同事们见面时常问的一句话。胡天笑称,商业银行竞相推出的资金归集业务简直就是男性同胞们的“私房钱克星”,但资金归集业务在胡天的妻子蓝梦眼中却着实是“吸金神器”、管理家庭资产的好帮手。

多位银行业内人士称,一方面,商业银行推出的资金归集业务,让客户的资产管理更加轻松;另一方面,资金归集业务成为中小银行近期的营销热点,围绕着“归集”与“反归集”,银行的存款市场正在上演“揽储”攻防战。部分国有大行则自己设置了“防火墙”,最大程度地防止资金被中小银行“归集”。

女性的最爱

中国证券报记者走访多家商业银行网点时了解到,所谓资金归集,即指客户设置一家银行账户,通过“超级网银”的跨行转账功能归集其他银行同名账户资金,同时还可以通过该系统查询他行账户信息。

“我是前不久和妻子去银行办理其他业务时,偶然得知有资金归集业务,我妻子当即就办理了该项业务,随后几乎她所有的已婚女性朋友都办理了这项业务。”胡天无奈地说道。

民生银行某分行网点客户经理庄青告诉记者,目前大部分办理资金归集业务的客户多为女性,不乏像蓝梦这样“精于算计”的妻子。“所以资金归集业务一经推出,就被大家笑称为‘已婚男人小金库噩梦’,我自己也是‘受害者’之一。”

据庄青介绍,通过跨行资金归集,妻子能“自动收缴”丈夫银行账户的资金。比如,妻子在甲银行开立A账户,丈夫在乙银行开立B账户。经过事先签约,若给B账户设定一个保底金额2000元,银行系统会查询B账户金额,超过2000元部分即时被划转至A账户。“也就是说,在毫无成本的情况下,妻子能通过跨行资金归集,堵死丈夫截留的每一分‘私房钱’,哪怕丈夫的卡里多了一分钱的利息都会自动转到妻子卡中。”

理财生意两不误

多位银行客户经理告诉中国证券报记者,“私房钱克星”的比喻多少有些玩笑成分。大部分客户办理资金归集业务仍旧是出于理财便捷、资金流转成本低的考虑。

对于经常要处理多个银行账户的小微企业主而言,跨行资金归集功能的确很实用。从事蔬果批发生意的邓女士说,“我们的客户在全国各地,大家用于付款转账的开户行都不同,为了方便客户转账,我在多家银行开设了账户。但是每当我把不同账户里的资金集中起来都需要支付一定的跨行转账手续费,而资金归集业务可以帮我快捷、免费地完成。”

民生银行电子银行部总经理任海龙称,一般而言,小微业务往往是资产业务容易做,即贷款容易放出去;但负债业务难做,即存款拉不回来。跨行资金归集功能推出之后,民生银行负债业务得到较大改善。统计显示,截至2012年末,该行跨行资金归集客户达到22.82万户,归集资金达1797亿元。据了解,在民生银行之后,光大、招行、浦发等中小银行相继推出了跨行资金归集业务。

而资金归集也成为蓝梦这样精明能干的妻子的理财“好帮手”,妻子可以更好地利用闲散资金理财,获得额外收益。除此之外,客户办理资金归集业务后,还能享受到商业银行推出的资金归集专属高收益理财产品。

中国证券报记者了解到,光大银行此前推出资金归集专属高收益理财产品,预期年化收益率4.7%。广发银行也于近期连续推出多款“薪满益足资金归集专属版系列理财产品”,预期年化收益率达4.5%至4.6%。广发银行的一位理财经理告诉记者,购买产品不能用原有账户资金认购,客户归集多少资金,就能买多少份额的理财产品。

大行“反归集”

在女性客户获得“吸金神器”的同时,资金归集业务也成为中小商业银行的“揽储神器”。不少中小银行为鼓励客户将他行资金归集到本行,推出大量的优惠政策。比如,光大银行近期推出升级版资金归集业务,客户享受因资金归集而产生的同城、异地跨行手续费免除待遇。民生银行为开办资金归集业务的客户,直接奖励积分,开通时就送10000积分,第一次成功归集资金再送10000积分。

银行业内人士坦言,资金归集业务让资金在相对低成本的条件下相互流动,喜了网点较少的股份制银行,却让不少大型商业银行处于被“挖脚”的尴尬境地。由于没有在推出业务时占得先机,网点众多的国有大行在这场大战中“以守为攻”,纷纷设定了资金归集限额。据了解,目前国有五大银行的资金归集业务中,工行的单笔、单日账户资金被归集额度不能超过5000元,一个月限额为5万元;农行单笔资金和每日累计均不得超过5万元。中行单笔不能超过5万元,每日不能超过20万元;建行单笔最高5万元,累计无上限;交行单笔归集额度最高500元,单日累计不超过5000元等。

一位股份制银行人士戏称,中小银行攻势凌厉,国有银行只能防守。“正应了那句‘光脚的不怕穿鞋的’,存款集中在国有大行那边,资金归集业务使得存款从国有大行流向中小银行。”而中小银行客户在进行资金归集业务时,遭遇不成功的原因几乎都是由于被关联银行设限。“针对存款通过网银互联流失的情况,国有大行或明或暗地设置一些限制。”

不少中小银行人士表示,“作为资金的净流入方,股份制银行很开放,几乎没有设置任何限制;国有大行中,建行、农行相对而言开放,设置的限制较少。但是,可以预见的是,未来资金归集与反归集这场战争必然非常激烈。”