深圳商报·读创客户端记者张弛

面对行业下游资金链紧张、客户账期延长等情况,硬质合金切削刀具制造商(688059)拟募集资金用于补充流动资金和偿还贷款。该再融资项目于2024年4月获受理,时至今日尚未有新进展。

实控人借钱认购

实控人借钱认购公开信息显示,华锐精密是一家硬质合金切削刀具制造商,主要从事硬质合金数控刀片的研发、生产和销售,应用于汽车、轨道交通、航空航天、精密模具等领域的金属材料加工。

公司2021年2月在上交所科创板上市。数据显示,上市至今,华锐精密累计直接融资8.08亿元,其中包括首发融资4.08亿元,股权再融资4亿元。

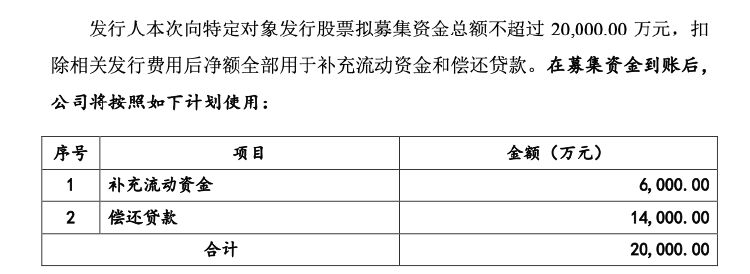

华锐精密今年2月披露第三次融资预案公告。此次融资的募集说明书(申报稿)显示,公司拟向实控人之一肖旭凯发行股票募集不超2亿元,发行价格为45.09元/股,发行股票数量不超过443.56万股,扣除相关发行费用后净额全部用于补充流动资金和偿还贷款。其中,1.40亿元偿还银行贷款,6000万元用于补充流动资金。

图源:审核问询函回复报告

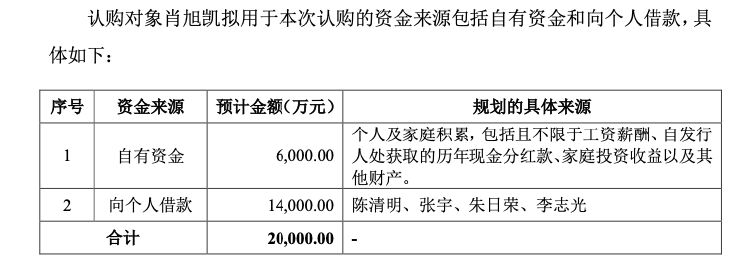

图源:审核问询函回复报告值得注意的是,华锐精密实际控制人之一肖旭凯以现金方式全额认购本次发行的股票,其认购资金大部分来源于借款。此后,上交所对于肖旭凯认购资金的来源进行了问询。

华锐精密在审核问询函回复报告中表示,肖旭凯拟用于本次认购的资金来源包括自有资金和向个人借款。

图源:审核问询函回复报告

图源:审核问询函回复报告具体来看,其中6000万元来源于自有资金,主要包括个人及家庭积累,包括且不限于工资薪酬、自公司处获取的历年现金分红款、家庭投资收益以及其他财产。

此外还有1.4亿元来源于向其朋友陈清明、张宇、朱日荣、李志光四人借款。按照借款金额为最高限额、借款利率为5%,借款期限为3年测算,该部分借款到期后需偿还借款本息金额合计为16206.75万元。

颇为巧合的是,华锐精密此次募资资金,恰好有1.4亿元用来偿还贷款,该金额与肖旭凯借款金额正相吻合。

负债和应收账款增速快

近一年来,华锐精密的经营业绩有所下滑。继去年净利润微降之后,今年三季报显示,前三季度公司实现营业收入5.85亿元,同比下降0.52%;归母净利润7705.64万元,同比下降27.06%;扣非净利润7539.26万元,同比下降26.30%。其中,第三季度单季度下滑幅度颇大,营业收入下降24.46%,净利润下降88.17%。

华锐精密在接受机构调研时表示,业绩下滑的主要原因是营业收入下降和毛利率受产能利用率不足影响。

与此同时,近年来华锐精密的流动负债规模持续快速增长,资产负债率也不断提高。募集说明书显示,2021年至2023年及2024年1月至3月(下简称“报告期”)各期末,公司流动负债规模分别为18751.73万元、35658.71万元、45740.05万元和55100.82万元。公司资产负债率(合并口径)也由2021年末的22.76%上升为45.91%。

华锐精密表示,公司希望通过本次发行,降低资产负债率提高偿债能力,进一步增强资本实力和抗风险能力。同时,通过补充流动资金可以适当减少公司的长短期贷款需求,合理优化财务结构,从而降低财务费用,减少财务风险和经营压力,进一步提升公司盈利水平,增强公司长期可持续发展能力。

除此之外,华锐精密应收账款的快速增长也引起了上交所的关注。

报告期内,华锐精密应收账款分别为8752.88万元、16293.00万元、36494.04万元和39923.90万元;其中,2022年、2023年,公司应收账款分别同比增长86.14%、123.99%。同期,公司营业收入增速分别为23.93%、32.02%。数据可见,应收账款增速显然高出营收增速数倍。

最近三年,华锐精密应收账款余额占营业收入的比例分别为18.03%、27.08%、45.95%;同行业可比公司平均值分别为28.12%、37.73%、35.11%。

对此,上交所在审核问询函中,要求华锐精密结合报告期内公司与主要经销商的发货到结算周期变化情况,报告期各期回款情况及相关信用政策等,进一步说明2023年末公司应收账款增长速度快于营业收入的原因,应收账款占营业收入比重是否与同行业可比公司存在重大差异等。

华锐精密回复称,报告期内,受下游资金链紧张和部分经销商客户经营策略变化的影响,经销商客户发货到结算周期有所延长,导致2023年末应收账款增长速度快于营业收入。由于公司下游终端客户以中小企业为主,同行业可比公司的下游客户则是大中型企业占比更高,而在行业资金压力整体较大的背景下,中小型客户回款速度放缓程度更加明显,导致2023年公司应收账款占营业收入比例略高于同行业可比公司。

不过,华锐精密在募集说明书中也坦言,未来如果宏观经济形势、融资政策、市场竞争等因素发生不利变化,公司下游产业链客户经营状况、融资状况发生重大困难,会直接对公司经营活动产生的现金流量净额带来不利影响。公司可能面临应收账款无法收回而发生坏账的风险,或应收账款回收周期延长而发生流动性风险,进而对公司财务状况和经营成果产生重大不利影响。

(文章来源:读创财经)